롯데케미칼, 회사채 조기상환 위기 넘겨…회사채 특약 조정

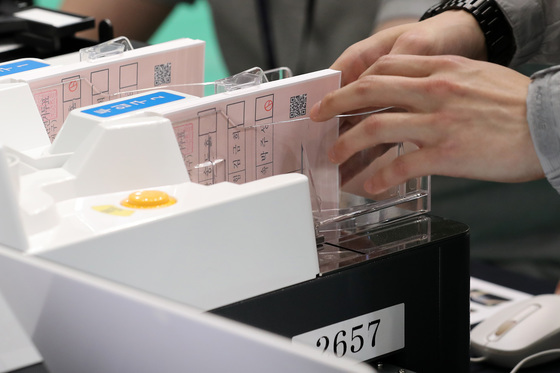

사채권자 집회 열고 안건 가결

- 최동현 기자

(서울=뉴스1) 최동현 기자 = 롯데케미칼(011170)이 수익성 악화로 2조 원대 회사채의 재무 약정 위반이 발생하게 한 특약을 조정해 조기 상환 위기를 넘겼다. 롯데그룹은 투자자 우려를 잠재우기 위한 자산 매각 절차에 속도를 낼 전망이다.

롯데케미칼은 19일 서울 잠실 롯데월드타워에서 사채권자 집회를 진행한 결과, 기한이익상실(EOD) 사유가 발생한 14개 공모 회사채의 사채관리계약 조항 내 실적 관련 재무 특약 조정이 모두 가결됐다고 밝혔다.

이에 따라 회사채 조기상환 위기의 단초가 됐던 '3개년 누적 평균 이자보상배율(상각 전 영업이익(EBITDA)/이자비용)을 5배 이상으로 유지해야 한다'는 조항이 빠졌다. 해당 특약은 법원 인가를 거쳐 최종 삭제될 예정이다.

앞서 롯데케미칼은 석유화학 업황 침체 여파로 실적이 저하돼 지난 9월 말 기준 'EBITDA/이자비용'은 4.3배에 그쳤다. EOD가 선언되면 사채권자가 회사채 만기 이전에 조기 상환을 요구할 수 있어 회사 측 재무 부담이 커진다. EOD 사유가 발생했던 회사채 발행 잔액은 2조450억 원 규모다.

이에 롯데케미칼은 지난달 27일 사채권자 집회를 공고·공시한 이후 사채권자들을 순차 접촉하며 릴레이 협의를 벌여왔다. 롯데그룹도 시가 6조 원 규모의 롯데월드타워를 담보로 잡는 등 주채권은행과 소통을 이어왔다.

롯데케미칼은 10월 기준 보유예금 2조 원을 포함해 가용 유동성 자금 총 4조 원을 확보 중이다. 또 신규 및 경상 투자는 계획 조정을 통해 현금흐름 개선 및 투자 리스크 관리에 만전을 기하고 있다고 회사는 강조했다.

자산 경량화(에셋라이트) 전략에 따른 저효율 사업 구조조정 및 비핵심 사업 매각에도 속도를 내고 있다. 지난 10월 말레이시아 합성고무 생산법인 롯데우베합성고무(LUSR)의 청산을 결정했고, 해외 자회사 지분 활용을 통해 1조3000억 원의 유동성 확보를 추진 중이다.

dongchoi89@news1.kr

Copyright ⓒ 뉴스1. All rights reserved. 무단 전재 및 재배포, AI학습 이용금지.