워런버핏은 어떻게 380만% 수익을 낼 수 있었나 [손엄지의 주식살롱]

대공황 때 태어나 '경기침체에 과감히 투자하는 체질' 타고나…"운이 좋은 사람"

버핏 연봉 약 1.3억원…세 자녀에게 300만달러만 남기고 모두 사회환원 약속

- 손엄지 기자

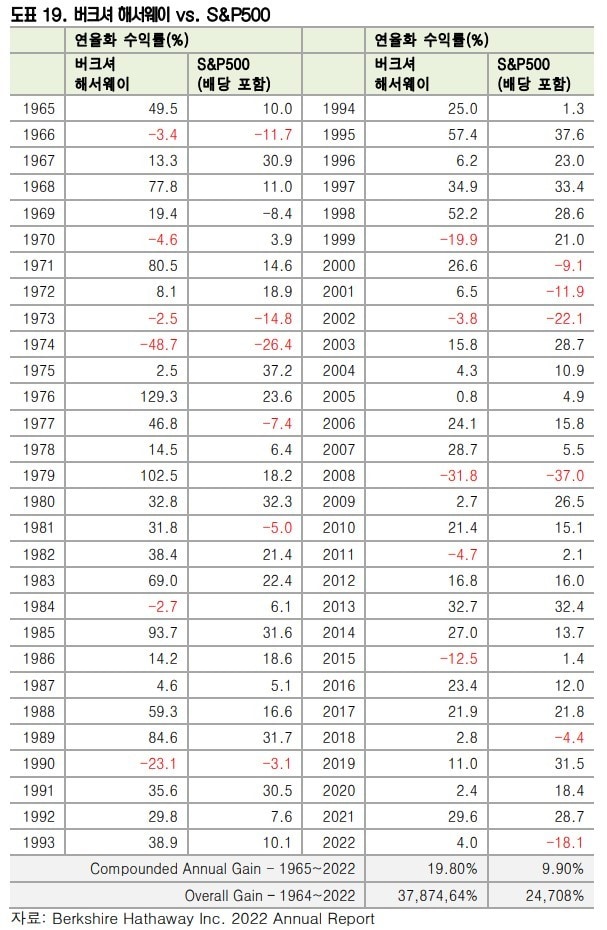

(서울=뉴스1) 손엄지 기자 = 워런 버핏의 회사 '버크셔 해서웨이'는 지난 1965년부터 2022년까지 연 평균 19.80% 수익을 냈습니다. 같은 기간 S&P500 평균 수익률이 9.90%였으니 상당한 성과죠. 버핏이 강조하는 '복리' 효과를 고려하면 수익률 격차는 더 벌어집니다. 지난 1964년부터 2022년까지 버크셔 해서웨이는 378만7464% 수익을 냈고, S&P500는 2만4708%로 집계됐습니다.

지난해 버핏과 점심식사라는 경매 상품은 1900만달러(약 250억원)에 낙찰됐습니다. 그는 단 한 번도 본인이 직접 투자 철학 또는 본인에 관한 책을 쓴 적이 없는데요. 그래서 여전히 많은 투자자들은 수백억원의 돈을 들여서라도 버핏과 이야기를 나눠보고 싶어합니다. 한국나이로 94세인 버핏은 어떻게 여전히 투자의 대가로 자리하고 있을까요?

버핏은 대공황이 발발했던 1929년 다음 해인 1930년에 태어났습니다. 버핏은 아버지가 대공황으로 일자리를 잃어 집에서 시간을 많이 보내다보니 본인이 태어날 수 있었다며, 최악의 시기에 태어나 일생동안 좋아지는 과정만 경험했으니 본인은 운이 좋은 사람이라고 자주 말한다고 합니다. 버핏이 경기침체에 과감히 투자하는 체질을 타고난 것은 이 덕분이라고 볼 수도 있겠네요.

실제 세계 금융 위기 여파가 가장 강력했던 지난 2008년 10월, 버핏은 실의에 빠진 금융투자업계에 "미국 주식을 매수하십시오. 저는 사고 있습니다"라는 제목의 글을 뉴욕타임스에 기고해 화제를 모았습니다. 그의 말 한마디로도 투자 심리를 회복시켜 하락폭을 막아주는 효과를 냈고, 진짜 그의 말을 따라 주식을 샀다면 지금쯤 큰 수익을 얻었겠죠.

버핏을 좋아한다면 빠질 수 없는 건 그의 회사 '버크셔 해서웨이'의 주주총회죠. 버크셔 헤어웨이는 A주와 B주가 있는데요. A주는 50만달러(약 6억원)정도이기 때문에 대부분 400달러 미만의 B주를 사서 주총에 참석합니다. 대신 B주는 A주 의결권의 1만분의 1의 효력을 가집니다. 주주명부 패쇄일인 3월 초까지 주식을 구매해 주총 장소에서 영문 잔고증명서와 여권을 제시하면 입장할 수 있습니다.

버크셔 해서웨이 주주총회는 버핏의 고향 '오마하'에서 열리고, 마을의 아주 큰 행사입니다. 오마하 인구가 48만명에 불과한데, 주총 시기인 4월 말~5월 초에 오마하를 방문하는 사람만 4만명이 넘는다고 합니다. 도시 인구의 10%가 2박3일 동안 오마하에 머물게되는 셈입니다.

버크셔 헤서웨이의 주총이 인기 요인은 바로 버핏을 만날 수 있는 Q&A 세션입니다. 실적발표 등 실제 주총은 오후 4시30분부터 1시간 정도면 끝나지만 버핏과 버크셔 해서웨이 부회장인 찰리 멍거가 참석하는 Q&A는 오전·오후 총 5시간 동안 열리는 그야말로 메인 행사입니다. 그들은 어떤 질문이 들어올지 전혀 알 수 없는 채 물음에 답을 합니다.

올해 주총에서는 버크셔 해서웨이가 현금을 너무 많이 가지고 있다는 지적이 나왔습니다. 이에 버핏은 '나를 믿어라, 현금은 쓰레기가 아니다'라고 답했습니다. 그는 2008년과 같은 기회가 또다시 찾아올 수 있을 것이라고 확신하고 있습니다. 그때 모든 돈을 다 쏟아부을 것이라고 말합니다.

버핏은 '가치투자'로 유명하지만, 이는 '저렴한 것'에 방점이 찍혀있진 않습니다. '좋은 기업의 주식'이 저평가되어 있을 때 매입한다는 거입니다. 지난 1972년 버핏은 시즈 캔디를 장부가의 3배에 인수하는 결정을 내렸습니다. 시즈 캔디의 가치는 장부가의 3배가 넘는다는 확신이 있었기 때문입니다. 버핏은 자신의 투자 방식이 80%는 벤저민 그레이엄이고, 20%는 필립 피셔라 말한 바 있습니다.

게다가 버핏은 성장주와 가치주, 배당주 사이의 어딘가에 걸친 종목에 투자하는 경우가 많습니다. 확실한 것을 버핏은 배당금의 증가 추세를 중요하게 여긴다는 점입니다. 기업이 배당을 준다는 것은 현금흐름이 괜찮고, 실적에 대한 자신감이 있다고 볼 수 있기 때문이죠.

버핏이 투자를 실패했던 경험도 있습니다. 물론 그는 실패를 반면교사 삼아 보란듯이 성공했습니다. 원래 버크셔 해서웨이는 방직회사였는데 1965년 버핏이 회사의 경영권을 획득한 후 많은 어려움을 겪었습니다.

이때 버핏은 아무리 유능한 경영진이라도 전망이 어둡고 경제성이 좋지 않은 사업은 되살릴 수 없고, 이 경우 자본을 다른 곳에 재배치해 기업의 부를 다른 방식으로 불려야 한다는 것을 깨달았다고 합니다. 그 결과 버크셔 해서웨이의 잉여 자본은 보험사, 은행, 식음료회사 등 자본이 풍부하고 현금흐름이 좋은 회사 지분을 인수해 포트폴리오를 다각화하는데 쓰였습니다. 지금 우리는 버크셔 해서웨이가 방직 회사였다는 것을 상상할 수도 없죠.

즉, 버핏이 찾는 회사는 △본인이 사업을 이해할 수 있고 △장기 경제성이 좋고 △경영진을 믿을 수 있고 △인수가격이 합리적인 기업입니다.

버핏은 올해 들어 일본에 적극적으로 투자를 하겠다고 밝혔는데요. 이후 일본 증시가 50년 만에 호황을 기록하는 등 아직도 건재한 버핏의 선견지명을 증명해냈습니다. 버핏은 엔화 채권을 발행하고, 일부 돈으로 일본 5대 무역종합상사 비중을 대거 확대했습니다.

외신은 버핏이 일본 상사를 산 이유는 그가 좋아하는 주식의 조건을 갖췄기 때문이라고 설명합니다. 버크셔 해서웨이처럼 일본 종합상사는 지주사 형태의 문어발식 그룹입니다. 현금흐름이 발생하고, 자본이 축적되면 여기저기 자본을 효율적으로 재배치할 수 있기 때문입니다.

또 상사는 저평가된 가치주의 성격을 가지고 있습니다. 일본 기업들의 평균 주가수익비율(PER)이 12~13배 수준인데, 5대 종합상사 PER은 6~7배 수준에 불과합니다. 연 5% 수준의 배당까지 받을 수 있으니 버핏이 좋아할 수밖에 없는 주식이죠.

이러한 버핏의 연봉은 얼마인지 아시나요? 불과 10만 달러(약 1억3000만원)에 불과하다고 합니다. 지난 40여 년간 그의 연봉은 동결되고 습니다. 그는 약 1000억달러(약 127조원) 상장의 버크셔 주식을 들고 있지만, 여전히 고향인 오마하에 살고 있고, 아침으로 맥도날드를 먹는 등 큰 지출이 없습니다. 버크셔 헤서웨이 부회장인 찰리 멍거도 같은 연봉을 수령했습니다.

그는 사후에도 자신의 세 자녀에게는 300만달러만 남기고 60조원이 넘는 전 재산은 자선재단에 기부할 것이라고 선언했습니다. 그는 '버는 것보다 적게 쓰라'고 조언했지만, 번 것을 사회에 환원하는 일에는 적극적입니다. 진정한 '노블레스 오블리주'를 보여주고 있습니다. 이런 가치관을 가지고 투자에 임하니 버핏은 항상 좋은 수익을 낼 수 있는 것 아닐까요.

eom@news1.kr

Copyright ⓒ 뉴스1. All rights reserved. 무단 전재 및 재배포, AI학습 이용금지.