'증권'에 목맨 우리금융, 보험사 인수전 참전…최대 걸림돌은 '가격'

매각자 측, 인수희망가 시총 훌쩍 웃도는 3조원 희망

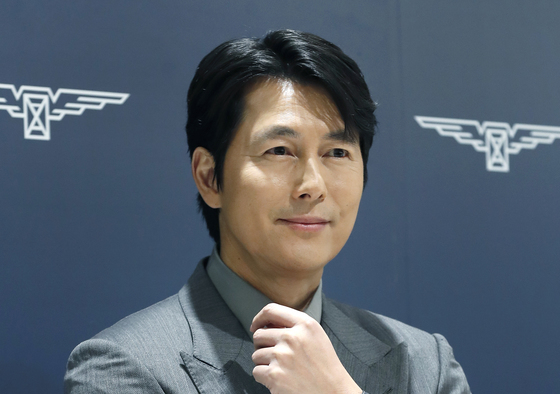

임종룡 '보험사, 급하진 않지만 있어야 한다' 입장 보여와

- 공준호 기자

(서울=뉴스1) 공준호 기자 = 우리금융지주(316140)가 롯데손해보험(000400) 인수전에 참여하며 증권사에 이어 보험사 인수합병(M&A)에 뛰어들었다. 보험사 인수에 대해서는 비교적 소극적인 모습을 보여왔던 우리금융이 '임종룡 체제' 이후 처음으로 보험사 인수경쟁에 이름을 올린 모습이다. 시장에서는 가격에 대한 시각차가 인수에 가장 큰 걸림돌로 작용할 것으로 보고 있다.

25일 우리금융에 따르면 회사는 최근 롯데손해보험 매각 주관사인 JP모건에 인수의향서(LOI) 접수했다. 현재 롯데손해보험의 대주주인 JKL파트너스는 이번 매각을 통해 보유지분 전량(77%)을 처분한다는 계획을 세운 것으로 알려졌다. 우리금융 이외에 복수의 글로벌 사모펀드(PEF)가 인수 의향을 밝힌 것으로 알려진 가운데, 인수후보군은 이달 말 실사를 진행한 뒤 이르면 6월쯤 본입찰을 개시할 예정이다.

일각에서는 우리금융의 롯데손보 인수에 대해 회의적인 관측을 내놓고 있다. 한 금융권 관계자는 "지난해 무산된 상상인저축은행 인수와 같이, 우리금융 쪽이 당장 급하지 않으니 보수적으로 기업가치를 평가할 것"이라고 전망했다. 실제로 인수의향서 제출 사실이 알려진 전날 우리금융 관계자는 "실사를 통해 가격 등이 우리의 기준에 부합하는지 살펴볼 예정이며 검토 결과에 따라 적정 가격 이상의 지출은 하지 않을 방침"이라고 못 박았다.

현재 매각자 측은 현재 롯데손해보험의 시가총액(1조1000억원대)을 훌쩍 웃도는 3조원 수준으로 기업가치를 평가하고 있는 것으로 알려졌다. 시가총액 대신 보험계약마진(CSM) 등을 바탕으로 가치를 산정해야 한다는 논리다. CSM은 미래 이익을 현재 가치로 바꾼 것으로, 현재 보유한 계약을 바탕으로 향후 얼마나 수익을 낼 수 있는지 나타내는 지표다. 롯데손해보험의 지난해 말 기준 CSM은 2조3966억원이다.

우리금융 측이 보험사 인수도 필요하다고 보고 있는 만큼 우량매물인 롯데손보에 대해 적극적으로 인수를 추진할 수 있다는 관측도 나온다. 임종룡 우리금융 회장 역시 보험사 인수와 관련해 서두를 일은 아니지만 수익 포트폴리오나 금융플랫폼 차원에서 보험회사를 가지고 있어야 한다는 입장을 견지해 온 것으로 알려졌다.

4대 금융지주 중에 증권사나 보험사가 없는 금융지주는 우리금융이 유일하다. 지난해 연간 순이익은 2조5167억원으로 전년(3조1417억원)보다 19.9%(6250억원) 줄었다. 그마저도 우리은행의 당기순이익이 2조5159억원으로 그룹 전체 순익의 99%를 차지해 은행 의존도가 지나치게 높다는 문제의식이 안팎으로 큰 상태다.

최우선 순위로 두고 진행했던 증권사 인수 역시 곧 윤곽이 잡힐 것으로 예상되면서 이제는 보험사 인수에 힘을 쏟을 수 있다는 분석이다. 시장에서는 오는 6월 우리금융의 한국포스증권 인수가 가시화될 것이라고 보고 있다. 한국포스증권은 매각작업의 일환으로 6월25일 기존 주주에 대해 10대1 비율의 무상감자를 시행하기로 결정하고, 전날 주주총회를 개최해 이같은 내용을 결의했다.

zero@news1.kr

Copyright ⓒ 뉴스1. All rights reserved. 무단 전재 및 재배포, AI학습 이용금지.